生命保険料控除とは?限度額や計算方法、年末調整/確定申告を解説

生命保険料控除は所得控除のひとつです。申告をすることで支払うべき所得税や住民税の額が軽減されます。

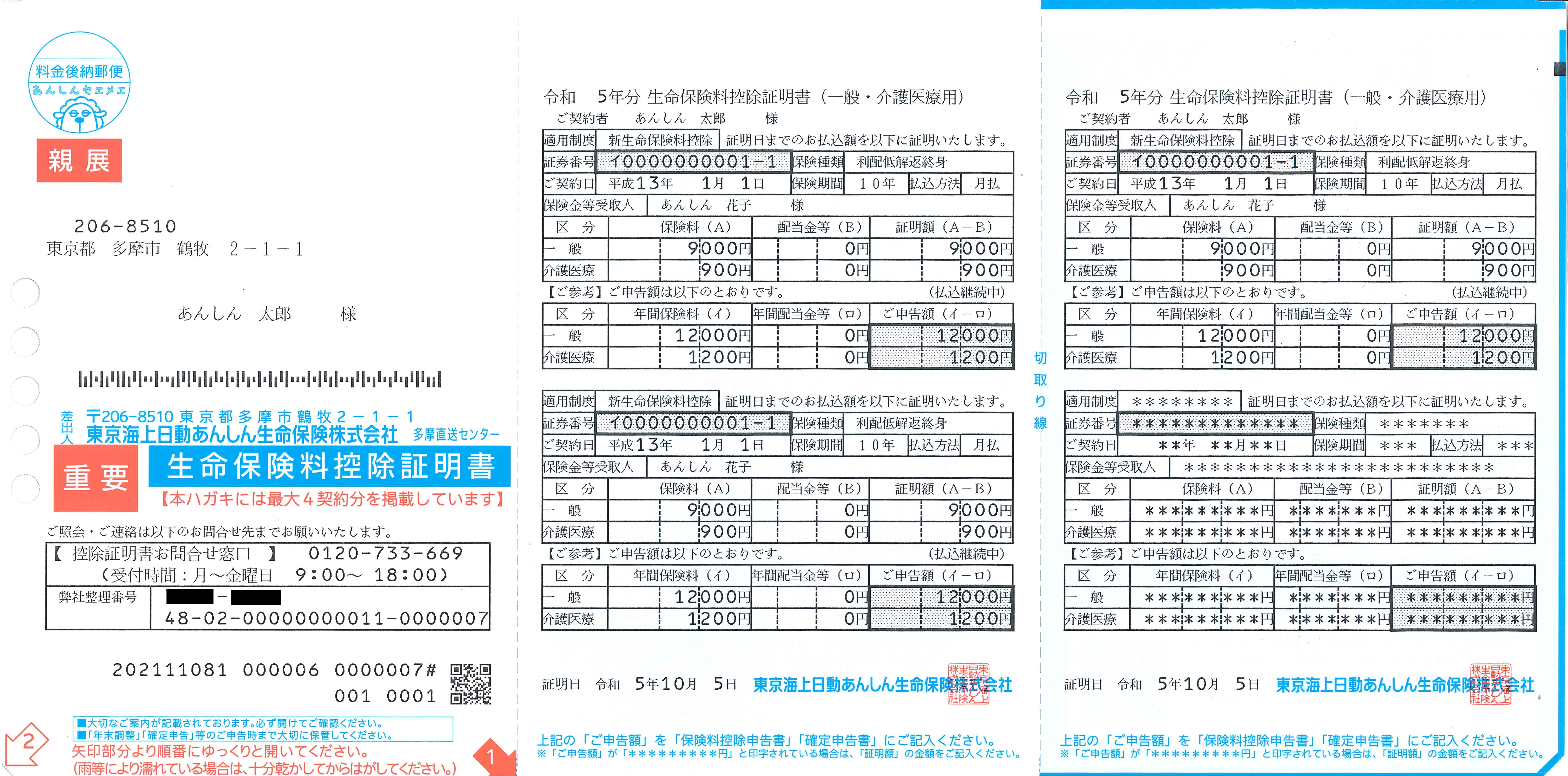

しかし、制度を知らない人も多いため、「突然、保険会社から生命保険料控除証明書だけが届いたが、どのように手続きをすればいいかわからない」という場合もあるでしょう。このページでは、生命保険料控除の限度額や計算方法、申告手続きについて解説します。

INDEX

このページの執筆者

辻田陽子(つじたようこ)

FPサテライト株式会社所属、ファイナンシャルプランナー。税理士事務所、金融機関での経験を経て、「好きな時に好きなことをする」ため房総半島へ移住。現在は地方で移住相談や空き家活用に取り組みながら、ファイナンシャルプランナーとして活動中。

生命保険料控除とは

生命保険料控除とは、1月1日から12月31日までの1年間に払い込んだ生命保険、介護医療保険、個人年金保険の保険料に応じて、一定の金額が保険契約者の課税対象となる所得から差し引かれる制度です。

生命保険料控除には、2012年1月1日以後に締結した契約を対象とする制度(以下、新制度)と、2011年12月31日以前に締結した契約を対象とする制度(以下、旧制度)があり、保険契約を締結した日にちによって控除の種類や控除限度額が異なるため注意が必要です。

生命保険料控除の種類

生命保険料控除には、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」という3つの区分があります。支払った保険料が、どの生命保険料控除の対象であるかは、保険会社から送付される生命保険料控除証明書で確認することができます。

〈図〉生命保険料控除の種類と内容

生命保険料控除の種類と内容は以下のとおりです。

一般生命保険料

生存または死亡に起因して一定額の保険金が支払われる保険が一般生命保険料による控除の対象になります。定期保険や終身保険、学資保険、収入保障保険などが該当します。なお、保険期間が5年未満の貯蓄保険や貯蓄共済は控除の対象になりません。

控除を受けるためには、保険金受取人が、保険料を支払う本人(保険契約者)またはその配偶者、そのほかの親族(6親等以内の血族と3親等以内の姻族)である必要があります。

介護医療保険料

病気または体の傷害等により給付が行われる保険が、介護医療保険料による控除の対象になります。医療保険やがん保険、介護保険、就業不能保障特約などが該当します。ただし、保険期間が5年未満の貯蓄保険や貯蓄共済は対象になりません。

なお控除を受けるためには、保険金受取人が、保険料を支払う本人(保険契約者)またはその配偶者、そのほかの親族(6親等以内の血族と3親等以内の姻族)である必要があります。

個人年金保険料

個人年金保険の場合は、下記のすべての条件を満たし、「個人年金保険料税制適格特約」を付加したものが控除の対象になります。

- 年金受取人が契約者または配偶者であること

- 年金受取人が被保険者と同じ人であること

- 保険料払込期間が10年以上で定期的に支払うこと

- 確定年金や有期年金の場合は、年金受取開始年齢が60歳以上で、かつ、年金受取期間が10年以上であること

ただし、個人年金保険でも下記の契約は個人年金保険料控除の対象になりません。

- 変額個人年金保険は「一般生命保険料控除」の対象となります。

- 個人年金保険の特約部分の保険料は、旧制度では「一般生命保険料控除」の対象、新制度では「一般生命保険料控除」または「介護医療保険料控除」の対象となります。

生命保険料控除の限度額

生命保険料控除の限度額は、新制度であれば所得税12万円・住民税7万円になり、旧制度では所得税10万円・住民税7万円になります。

〈表〉生命保険料控除の限度額

| 新制度 | 旧制度 | ||

|---|---|---|---|

| 一般生命保険料 | 所得税 | 4万円 | 5万円 |

| 住民税 | 2万8,000円 | 3万5,000円 | |

| 介護医療保険料 | 所得税 | 4万円 | なし |

| 住民税 | 2万8,000円 | ||

| 個人年金保険料 | 所得税 | 4万円 | 5万円 |

| 住民税 | 2万8,000円 | 3万5,000円 | |

新制度と旧制度の両制度の契約がある場合には、新制度と旧制度でそれぞれ計算することができます。その場合、控除の限度額は所得税12万円・住民税7万円となります。

生命保険料控除の計算方法

生命保険料控除で差し引かれる控除額は、新制度と旧制度で控除限度額が異なるほか、年間払込保険料によっても変わってきます。

それぞれの計算方法を詳しく見ていきましょう。

新制度の生命保険料控除の計算方法

新制度に基づく一般生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ以下の計算式に当てはめることで計算することができます。なお表中の「支払保険料等」とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた、残りの金額です。

〈表〉新制度の生命保険料控除の計算方法

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間支払保険料等 | 控除額 | 年間支払保険料等 | 控除額 |

| 2万円以下 | 支払保険料等全額 | 1万2,000円以下 | 支払保険料等全額 |

| 2万円超 4万円以下 |

(支払保険料等×1/2) +1万円 |

1万2,000円超 3万2,000円以下 |

(支払保険料等×1/2) +6,000円 |

| 4万円超 8万円以下 |

(支払保険料等×1/4) +2万円 |

3万2,000円超 5万6,000円以下 |

(支払保険料等×1/4) +1万4,000円 |

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

このように、支払った保険料全額が支払保険料とならない場合があるので注意が必要です。詳しくは、保険会社から送られる生命保険料控除証明書を確認しましょう。

旧制度の生命保険料控除の計算方法

旧生命保険料と旧個人年金保険料の控除額は、それぞれ以下の表の計算式に当てはめて計算した金額になります。

〈表〉旧制度の生命保険料控除の計算方法

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間支払保険料等 | 控除額 | 年間支払保険料等 | 控除額 |

| 2万5,000円以下 | 支払保険料等全額 | 1万5,000円以下 | 支払保険料等全額 |

| 2万5,000円超 5万円以下 |

(支払保険料等×1/2) +1万2,500円 |

1万5,000円超 4万円以下 |

(支払保険料等×1/2) +7,500円 |

| 5万円超 10万円以下 |

(支払保険料等×1/4) +2万5,000円 |

4万円超 7万円以下 |

(支払保険料等×1/4) +1万7,500円 |

| 10万円超 | 一律5万円 | 7万円超 | 一律3万5,000円 |

なお、旧制度に基づく「いわゆる第三分野とされる保険(医療保険や介護保険)の保険料」も、旧生命保険料となります。

生命保険料控除を受ける方法|確定申告・年末調整

生命保険料控除は、自動的に所得から控除されるわけではありません。控除を受けるためには手続きが必要です。個人事業主やフリーランスの人は、所得税の確定申告において生命保険料控除の申告を行うことで、控除を受けることができます。

一方、会社員や公務員などの給与所得者は、勤務先で年末調整をする際に、生命保険料控除の申告を行うことで、支払った税金の還付を受けられる可能性があります。

確定申告と、年末調整に必要な書類と手続き方法をそれぞれ説明します。

確定申告の方法

確定申告で生命保険料控除を受けるには、確定申告書の「生命保険料控除」の欄に記入するほか、支払金額や控除が受けられることを証明する書類等を、確定申告書に添付する必要があります。控除証明書が電子交付された場合は、オンラインで添付して送信することができます。

e-Taxで確定申告を行う場合は、控除証明書の添付を省略することが可能です。ただし、証明書本紙は5年間の保存義務があるため、大切に保管しておきましょう。

確定申告の手続きの流れ

確定申告で生命保険料控除を受ける場合の手続きの流れは以下のとおりです。

- 加入している保険会社から郵送または電子式で生命保険料控除証明書が送られてきます。

- 生命保険料控除証明書に記載されている下記内容に基づいて「確定申告書」へ記入します。

- 適用制度(新制度/旧制度)

- 契約している保険の種類(一般生命保険料/介護医療保険料/個人年金保険料)

- 年間の支払保険料の金額

- 確定申告書と生命保険料控除証明書を所轄税務署へ提出します。

なお、e-Taxで確定申告する場合には、下記の事前準備が必要となりますのでご注意ください。

- 利用者識別番号の取得

- 電子証明書(マイナンバーカード)の取得

- マイナンバーカードの読み取りに対応しているスマートフォン、もしくはICカードリーダライタの用意

e-Taxの場合は、国税庁ホームページの確定申告書等作成コーナー1)を利用し、確定申告書類を作成します。画面の案内にそって入力するだけで、利用者識別番号の取得から申告書の作成・送信までe-Taxによる手続きが完結できます。

参考文献

1)国税庁「確定申告書等作成コーナー」

確定申告で生命保険料控除を受ける時の注意

確定申告で生命保険料控除を受ける際は、申告対象となる年の翌年2月16日から3月15日までの間に申告を行う必要があります。なお、家族の保険料を納税者本人が支払っており、そのことを証明できる場合においては、生命保険料控除の対象となります。

年末調整の方法

年末調整で生命保険料控除の手続きをする場合は、勤務先から渡される「給与所得者の保険料控除申告書」に記入し、勤務先へ提出することで控除の申告をすることができます。

その際、保険会社から郵送される「生命保険料控除証明書」も添付して提出しましょう。

年末調整の手続きの流れ

年末調整で生命保険料控除を受ける場合の手続きは以下のとおりです。

- 加入している保険会社から、郵送または電子式で、生命保険料控除証明書が送られてきます。

- 生命保険料控除証明書に記載されている内容に基づいて、勤務先から渡される「給与所得者の保険料控除申告書」へ、下記を記入します。

- 適用制度(新制度/旧制度)

- 契約している保険の種類(一般生命保険料/介護医療保険料/個人年金保険料)

- 年間の支払保険料の金額

- 給与所得者の保険料控除申告書と生命保険料控除証明書を勤務先に提出します。

年末調整で生命保険料控除を受ける時の注意点

通常、会社員などの給与所得者は、源泉徴収された金額を年末調整すれば確定申告の必要はありません。しかし、以下に該当する場合は、確定申告が必要です。

- 給与の年間収入金額が2,000万円を超える人

- 1か所から給与の支払いを受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人

- 2か所以上から給与を受けている人

年末調整で生命保険料控除の申告を忘れた場合は、まずは勤務先に変更が間に合うか確認しましょう。

間に合わない場合は、自身で確定申告をすることで生命保険料控除を受けることが可能です。なお、その場合は、申告対象となる年の翌年2月16日から3月16日の間が申告期限となる点にご注意ください。

生命保険料控除証明書の気になる疑問

最後に、生命保険料控除証明書の気になる疑問について解説します。

生命保険料控除証明書はいつ届く?

保険会社によって発送時期は多少変わりますが、生命保険料控除証明書は、毎年10月中旬から11月上旬頃には手元に届くように発送されます。

また、保険会社によっては電子データのダウンロードサービスがある場合もあります。電子データを利用する際は、加入している保険会社のホームページなどを確認してみるとよいでしょう。

生命保険料控除証明書を紛失してしまった場合の対処法は?

もしも生命保険料控除証明書を紛失してしまった場合は、加入保険会社に依頼して再発行してもらいましょう。

また、前述したように電子データのダウンロードサービスがある保険会社では、期間内であればWeb上から簡単に生命保険料控除証明書を発行することが可能です。

生命保険料控除を把握して適切に控除を受けよう

生命保険等に加入して保険料を支払った場合は、生命保険料控除を受けることで最大12万円の所得控除ができます。

生命保険料控除は、自らが申告しないと控除の対象になりません。適切に申告をすることで、所得税や住民税を軽減でき、家計の助けにもなるでしょう。

しくみをしっかりと理解し、生命保険に加入している場合は、忘れずに申告しましょう。

保険の選び方に迷われた際は、お気軽にご相談ください。

“どんな保険を選んだらいいかわからない”

“ぴったりの保険を教えてほしい”

そんなあなたのギモンにお答えします!

-

分かりやすいパンフレットをお取り寄せ

資料を請求する -

自分に合った保険のプロを選べるようになりました!

保険のプロに無料で相談する