死亡保険は必要か?ライフステージ別の考え方と選び方のポイント

死亡保険は、自分に万が一のことがあった時、家族の生活をお金の面でサポートするものです。必要になる金額は、家族構成や、ライフステージによって変わるため、自分や家族に合った保障を受けるには、どんなポイントで選択すればよいか迷う人もいるかもしれません。そもそも死亡保険が必要かどうか悩んでいる人もいるでしょう。

この記事では、死亡保険の種類や特徴を解説するとともに、ライフステージごとに必要性を考えるポイントについて解説します。

INDEX

死亡保険の基本と必要な理由

まずは、死亡保険とはどのような保険かについて把握しておきましょう。ここでは死亡保険が必要だといわれている理由や、死亡保険の必要性が低いケースについて解説します。

死亡保険とは?

死亡保険は、保険対象者の「被保険者」が亡くなったり、保険会社が定める高度障害状態になったりした時に、受取人に保険金が支払われる保険です。被保険者に万が一のことがあった時、遺された家族の生活を金銭面で支えることができます。

死亡保険は大きく分けて、一生涯保障を受けられる「終身保険」と、一定期間の保障を受ける「定期保険」の2種類があります。この2種類は、保険金の受け取り方や、受け取る保険金の金額の変化などによって、さらに細分化されます。

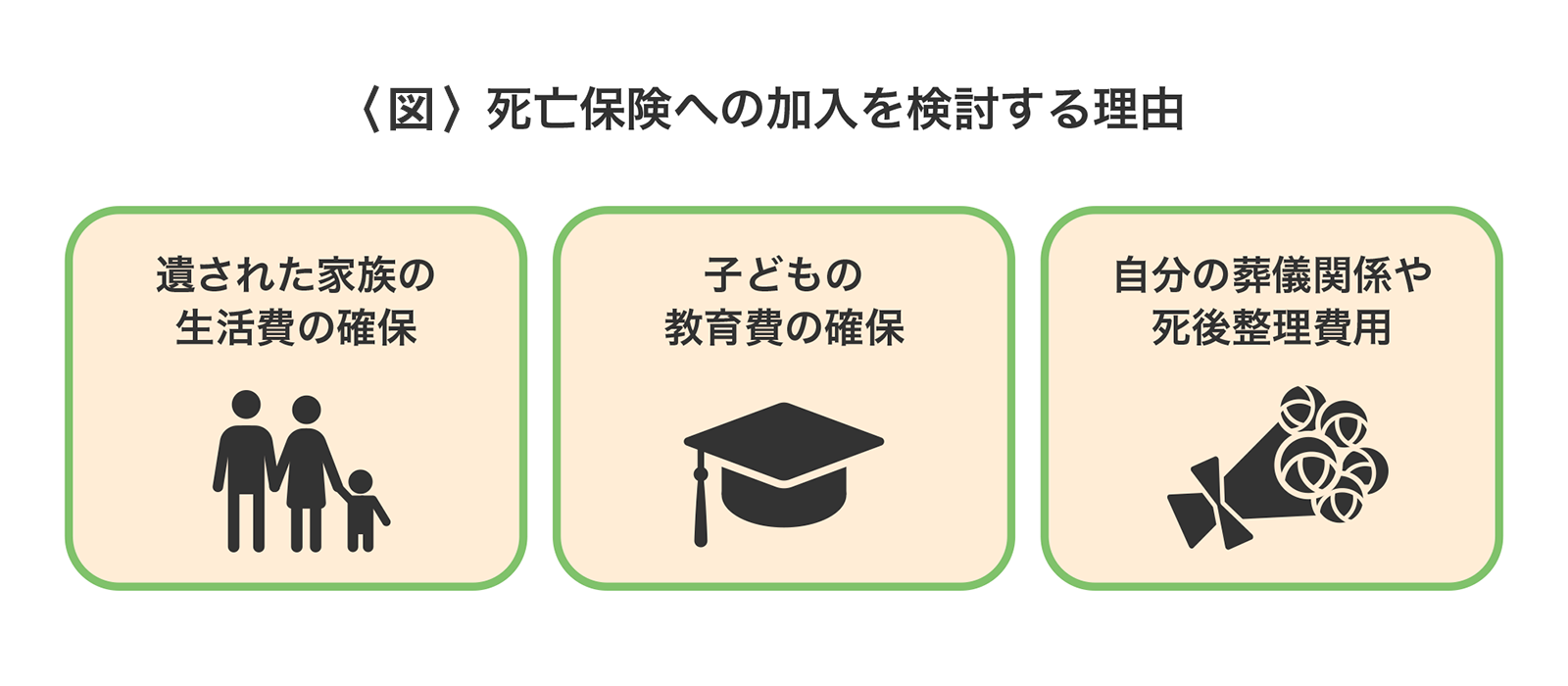

死亡保険が必要な理由

死亡保険は、遺族が必要になるお金を準備するために活用されています。特に、次のような目的のお金を遺族に準備したい人に選ばれる傾向があります。

また、死亡保険は相続対策として活用されるケースもあります。死亡保険金は相続税の優遇措置を利用すると、預貯金や現金で渡すよりも相続税の負担を軽くできる可能性があるからです。また、死亡保険金の受取人を指定できるため、お金を渡したい相手に確実に渡す方法として利用されることがあります。

死亡保険の必要性が低いケース

死亡保険の必要性が低いケースとして、まず考えられるのは自分自身が独身で両親や兄弟姉妹も働いており、生活を支える必要がない場合です。家族の生活を支える立場にある場合でも、既に十分な貯蓄などの資産があり、遺産で遺族が生活できるのであれば、死亡保険の必要性は低いと考えられます。

また日本の年金制度では、家計の主な収入源の人が亡くなった場合に遺族が受け取れる遺族年金があります。家族構成や遺族の収入など条件はありますが、受給額で生活できるのであれば民間の死亡保険の必要性は低いでしょう。

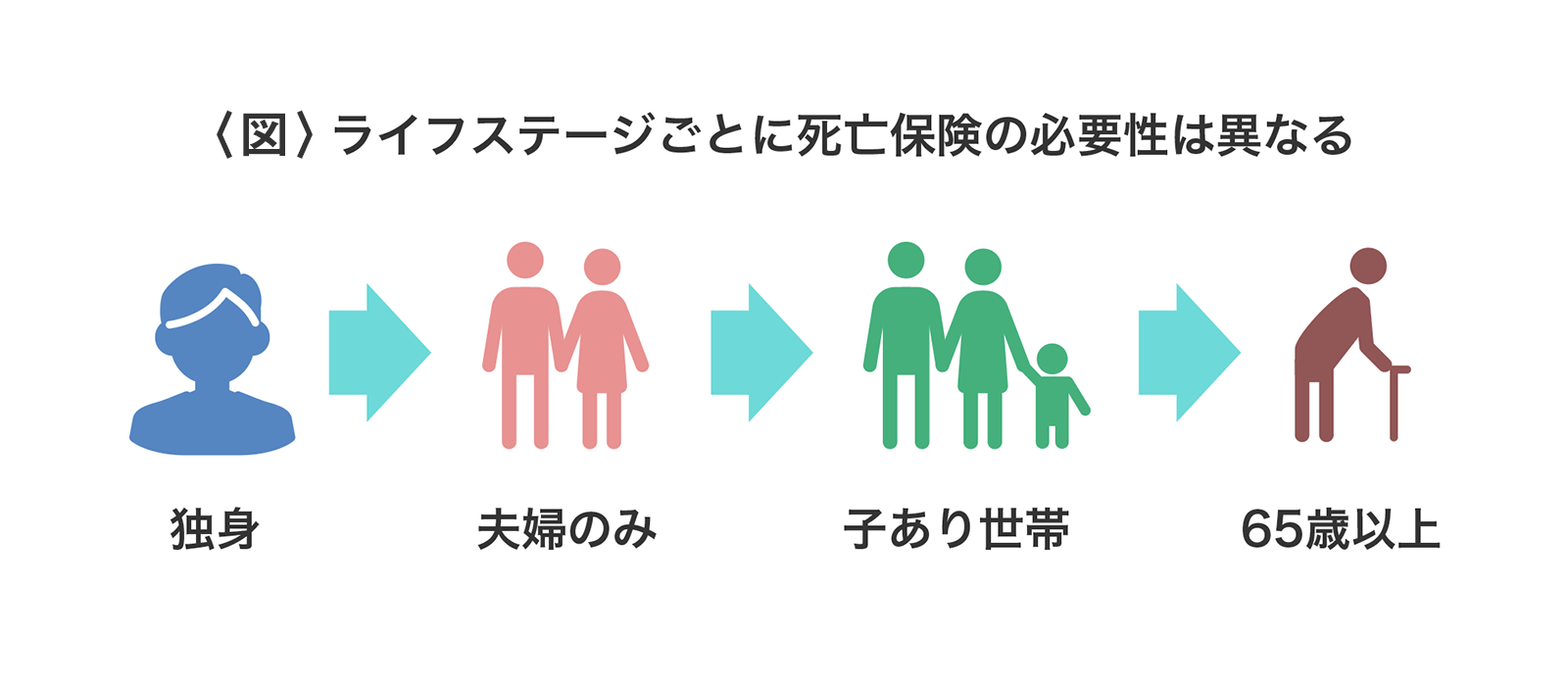

ライフステージ別の死亡保険の必要性

死亡保険の必要性は、ライフステージや家族構成によって変わります。ここでは、ライフステージごとに検討するポイントと共に死亡保険の必要性について解説します。

独身の場合

独身世帯の場合、死亡保険の必要性については、遺族の経済的なサポートと、自身の葬儀関連費用の必要性という2つのポイントで検討すべきです。

生活を守らなければならない家族がいる場合は、経済的なサポートとして死亡保険の必要性が高くなります。たとえば、両親や兄弟姉妹の生活費をサポートしている場合です。この場合、遺された家族の生活費を準備するための死亡保険金の必要性が高いでしょう。

また、自身の貯蓄などがない場合は自分の葬儀関連の費用準備として死亡保険の必要性があるかもしれません。死後整理にもお金がかかる場合がありますが、最低限の準備として葬儀費用の平均額である約121万円を参考にするのも1つの方法です(*1)。

参考資料

- (*1)

経済産業省「特定サービス産業動態統計調査(長期データ)」

夫婦のみの場合

夫婦のみの場合は、配偶者の生活を守る必要があるかどうかで死亡保険の必要性が変わります。たとえば、夫婦どちらかが主に家計を支えている場合、主な収入源の人に何かあると家計が破綻する可能性があるため、保障をしっかりしておく必要があるでしょう。夫婦の収入が同じくらいの場合は、夫婦の収入の差が大きい家庭ほど死亡保険金は必要ないかもしれません。

遺された配偶者は1人の生活になりますので、夫婦の時より生活費が抑えられるかもしれません。しかし、1人暮らしに向けて、コンパクトな住まいや、1人で生活しやすいエリアに引っ越すケースなどもあります。保障額を検討する際には、1人暮らしの生活を整える費用も検討してみましょう。

子あり世帯の場合

子あり世帯が死亡保険の必要性を検討する場合は、夫婦の生活費に加え、子どもの生活費や教育費も考慮すべきです。

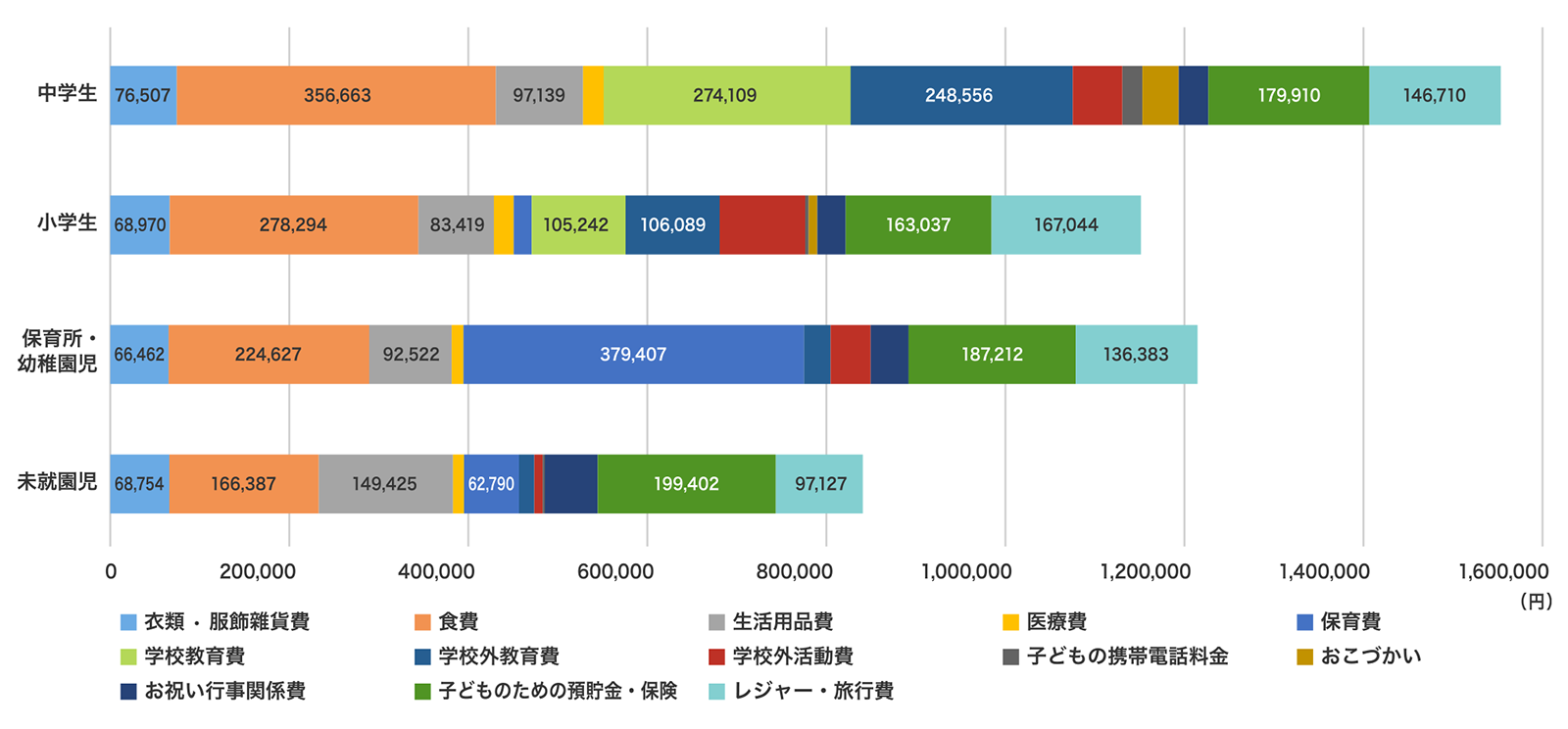

子どもにかかる費用を2010年に内閣府が発表した「インターネットによる子育て費用に関する調査」(*2)で確認してみましょう。同調査によると、中学生までの子どもにかかる1年間の費用はつぎのようになりました。

〈表〉中学生までの子どもにかかる生活費と保育費・教育費の年間平均額

| 未就園の未就学児(0~5歳) | 843,225 円 |

|---|---|

| 保育所や幼稚園に通う未就学児(0~5歳) | 1,216,547 円(※) |

| 小学生(6歳~12歳) | 1,153,541 円 |

| 中学生(13歳~15歳) | 1,555,567 円 |

- (※)2019年10月から始まった幼児教育の無償化制度により、現在は3歳以上の保育所や幼稚園の利用料が一部無償化されています。「保育所や幼稚園に通う未就学児」の子育て費用は上記よりも低い金額になることが想定されます。

〈グラフ〉子ども一人あたりの年間子育て費用

内閣府生活統括官「インターネットによる子育て費用に関する調査」P21のデータをもとに筆者作成

1年間で未就園児の場合は約84万円、その他では115万円以上の費用がかかることがわかります。また、最も費用がかかるといわれる大学生は、「2022年度(令和4年度)学生生活調査」によると、1年間平均で約182万円(*3)でした。子あり世帯はこれらの費用を考慮するため、必要な保障額が大きくなるのが一般的です。

なお、生活費や教育費をまかなえるくらいの資産を貯蓄や運用、学資保険などで準備してあれば、死亡保険金で備える金額を抑えることができます。

また、この時期だけ保障を厚くするには、ベースとなる終身保険に、子育て中は定期保険など他の死亡保険を追加するのも方法の1つです。

65歳以上の場合(老後)

65歳以上のリタイア世帯の場合、死亡保険は配偶者の生活サポートという点や保険金を活用するというポイントで検討してみましょう。また、リタイア後は収入が減るのが一般的ですので、払い込む保険金とのバランスも重要です。

配偶者の生活サポートでは、配偶者や子どもの生活費と自身の葬儀関連費用の負担を検討します。配偶者の年金収入や貯蓄と、想定費用を比較して足りない分を死亡保険で補填するイメージです。

配偶者の貯蓄や運用資産があれば生活費に充てられますので、その分保障額は少なくて済みます。また、子どもが独立したあとは、子どもの生活費のサポートは不要となり、配偶者の生活費のみ保障するのが一般的です。

保険金の活用というポイントでは、相続対策が考えられます。死亡保険金の非課税枠を活用した相続税対策のほか、自身の希望に沿って資産分配する手段にもなります。

死亡保険の種類と選び方

死亡保険は大きく分けて保障が一生涯続く「終身保険」と一定期間保障する「定期保険」の2種類があります。ここでは、それぞれの特徴と、定期保険の中から、保険金を分割で受け取る「収入保障保険」について解説します。

終身保険

終身保険は、死亡保障が一生涯続く保険です。被保険者が亡くなった場合や、保険会社指定の高度障害状態になった場合に受取人に保険金が支払われます。途中解約も可能で、途中解約時には解約返戻金が受け取れる商品が多くあります。ただし、解約返戻金の金額は契約期間によって異なり、早期解約は解約返戻金が少ない場合や、受け取れないケースがあります。

保障期間が一生涯であるため、「遺族に必要なお金を残したい」や「相続対策にしたい」というニーズに合っています。また、解約返戻金を貯蓄のように利用するのも活用方法の1つです。たとえば、老後資産準備のために、低解約返戻金型終身保険や変額終身保険などを検討するようなプランです。

ただし、同額程度の死亡保険金を受け取れる定期保険と比較すると保険料が高い傾向があります。

定期保険

定期保険は、一定期間の保障をする保険です。途中解約の解約返戻金や、保険期間終了まで生存していた場合の満期保険金がないため、「掛け捨て型」とも呼ばれます。その分、保険金や保険料払込期間などの条件が似ている保険であれば終身保険よりも保険料が抑えられています。

保障期間は契約によって、10年間20年間など期間で満了時期を決めるケースと、70歳まで、80歳までなど年齢で決めるケースがあります。期間満了時に更新できる商品もありますが、更新時の年齢で再審査されるため、更新ごとに保険料が上がるのが一般的です。

定期保険は保険料を抑えながら、大きな保障を得られるため、一定期間のみ保障を手厚くしたい人に向いています。終身保険で最低限必要な保障額を確保し、ライフステージに合わせて定期保険を追加するという使い方もあります。

あんしん生命がご提供する定期保険はこちら

収入保障保険

収入保障保険は定期保険の一種で、保障期間内に被保険者に万が一のことがあった場合に保険金を受け取れます。保険金の受け取り方に特徴があり、毎月決まった金額を保障期間が終わるまで受け取ります。そのため、亡くなるタイミングによって保険金の総受取額が変わります。

たとえば、被保険者が亡くなった場合、毎月15万円、60歳まで受け取る契約をしたとしましょう。被保険者が亡くなった時から毎月15万円受け取れますので、50歳で亡くなれば10年間で合計1,800万円受け取れます。もし、亡くなるのが55歳であれば、受取額は5年間の900万円となります。

保険金を一括で受け取り、管理するのが不安な人は、一定期間、定額で受け取れる方が向いているかもしれません。また、一般的な定期保険より保険料が抑えられていることが多く、保険料負担を少なくできる可能性があります。

あんしん生命がご提供する収入保障保険はこちら

死亡保険の必要性は状況によって変わる

死亡保険の必要性はライフステージの変化や家族構成、資産状況などによって変わります。加入する目的や準備したい保障額、負担できる保険料を考えて検討することが大切です。

子育て中であれば子どもの養育費や教育費、高齢者であれば相続対策や葬儀関連費用など、加入目的を具体的に考えてみましょう。また、家族の状況などの変化に合わせて定期的に見直し、その時々に応じて必要な保障額が維持できているかも確認することをおすすめします。

おすすめ商品

万一のときだけでなく、介護にも備えたい

お手頃な保険料で万一のときに備えたい

持病があり、必要な期間の万一の保障を準備したい

持病があるが、一生涯の保障を準備したい

万一の場合に月々の収入をご家族に遺したい方

保険の選び方に迷われた際は、お気軽にご相談ください。

“どんな保険を選んだらいいかわからない”

“ぴったりの保険を教えてほしい”

そんなあなたのギモンにお答えします!

分かりやすいパンフレットを

お取り寄せ

経験豊富な「保険の専門家」をご紹介